¿Te has puesto a pensar en tus ahorros para el futuro? Puede que en este momento, pensar en la jubilación y en la vida después del trabajo parezca algo lejano, pero es vital que te preocupes lo antes posible de definir dónde, cómo y cuánto decidirás guardar tus fondos para la jubilación.

Te entregamos la guía completa del ahorro provisional, para que decidir ¡sea mucho más fácil!

¿Qué son las AFP y cómo elegir la mía?

Todos tenemos integrado en la conciencia el término AFP, lo que no quiere decir que entendamos a profundidad lo que esto significa. Por qué todos debemos pertenecer a una, cómo funcionan y qué las hace tan importantes.

Una AFP o Administradora de Fondos de Pensiones, es una institución financiera que tiene como única misión administrar los ahorros de las personas para la pensión y gestionar el pago de dichas pensiones (además de otras prestaciones como el seguro de Invalidez y Sobrevivencia

De esta manera, una AFP es un sistema universal, lo que significa que todos los trabajadores tienen derecho a ahorrar, independiente de su condición. Por otro lado, es un modelo uniforme, que quiere decir que los requisitos establecidos para recibir pensión y los beneficios de tu AFP son conocidos de antemano.

Importante tener en cuenta que el ahorro obligatorio que ingresa a tu AFP siempre será el 10% de tu ingreso, sin importar si cambias de rubro económico. No obstante, puedes ahorrar más, de manera voluntaria, en un Ahorro previsional Voluntario (APV) o Cuenta 2.

¿Puedo elegir mi AFP?

Desde agosto de 2010, los clientes nuevos están obligados a ingresar a la AFP que haya ganado la última licitación y quedarse ahí por el tiempo que esté vigente dicha licitación.

Una vez finalizado dicho periodo (24 meses), el trabajador puede moverse libremente entre las 6 Administradoras de Fondos de pensiones existentes en Chile.

A la hora de elegir quién se hará cargo de los ahorros de toda la vida, es importante hacer un análisis previo que compare las comisiones de cada fondo, así como su nivel de rentabilidad y número de asociados.

¿Qué son los fondos de pensiones?

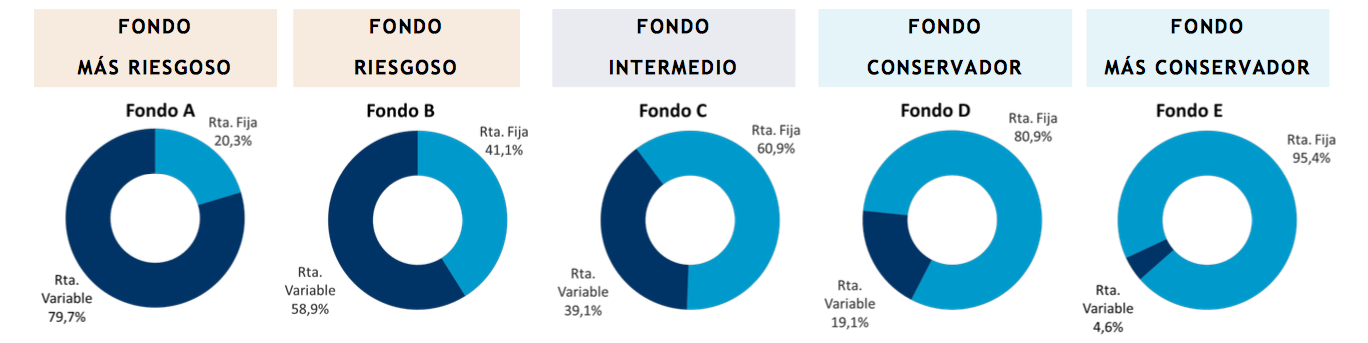

Todas las AFP ofrecen cinco fondos o alternativas de inversión, creadas con la función de aumentar el valor de tu pensión.

Éstas se diferencian por su nivel de riesgo y rentabilidad que le dan a sus afiliados.

¿Riesgo en mi inversión? Claro, al optar por un fondo más riesgoso, existen más probabilidades de que la inversión genere menos ganancias de las esperadas o que incluso existan pérdidas, esto debido a que los fondos con más riesgo son aquellos más propensos a experimentar variaciones en su rentabilidad, las que pueden ser tanto positivas como negativas.

¿Cómo saber cuál es la mejor opción para mí?

Fondo A - Más riesgoso

Tiene como objetivo de inversión lograr una rentabilidad mayor a la que se pueda obtener en cualquiera de otros fondos, asumiendo también un mayor riesgo.

Si estás interesado en este fondo, lo ideal es que cuentes con experiencia en inversiones personales y que estés constantemente informado y preocupado de rentabilizar tus ahorros previsionales.

Además, debes estar dispuesto a asumir riesgos en tu inversión, como pérdidas en un corto plazo, así también como retornos superiores a largo plazo.

Fondo B - Riesgoso

Se enfoca en invertir los ahorros con un mayor porcentaje de renta variable, lo que proporciona tanto mayor rentabilidad a largo plazo, como posibles riesgos en la inversión.

Un ahorrante de fondo B debe tener una disposición favorable al riesgo y la capacidad de aceptar pérdidas en un periodo, que a la larga le traerá más rentabilidad, además de contar con un horizonte de ahorros de mediano y largo plazo.

El fondo B funciona con una estructura de inversiones fuerte en acciones con respecto a lo invertido en instrumentos de renta fija, aunque en menor medida que el fondo A.

Fondo C - Intermedio

Ofrece una alternativa de continuidad, lo que permite a los ahorrantes invertir en una cartera cuya composición y rentabilidad esperada, en relación al factor de riesgo, será similar a la esperada por los fondos de pensiones antes de la creación de los Multifondos.

Un inversionista de fondo C es una persona conservadora con una tolerancia intermedia al riesgo y con un horizonte de ahorro medianamente largo.

Se caracteriza por ser un fondo balanceado en términos de rentabilidad-riesgo. Esto debido a su composición de instrumentos de renta fija y variable.

Fondo D - Conservador

Es un fondo de pensiones más seguro, que tiene como objetivo obtener una rentabilidad superior a lo que pueden tener los instrumentos de renta fija, pero aprovecha en menor medida la rentabilidad positiva que pueden entregar los instrumentos de renta variable.

El perfil del ahorrante en este caso es de una persona más cautelosa con los riesgos, con un horizonte de ahorro a mediano plazo. Es ideal para quienes se pensionan dentro de los próximos 10 años y que tienen disposición a tomar algún tipo de riesgo para mejorar su pensión.

Fondo E - Más conservador

El fondo más seguro, ofrece una rentabilidad estable con un riesgo mínimo, invirtiendo los ahorros previsionales en los instrumentos financieros más seguros nacional e internacionalmente.

Quienes optan por este fondo, son personas que prefieren no arriesgar sus ahorros. Ideal para quienes tienen un horizonte de ahorro a corto plazo o quienes están próximos a pensionarse. Además, es la opción para quienes la pensión será su principal fuente de ingresos una vez hayan terminado de trabajar.

¿Puedo elegir mi fondo de pensiones?

Si bien puedes elegir libremente tu fondo de pensión, la ley va a proteger a quienes se encuentran más cerca de la jubilación.

¿Qué quiere decir esto? Significa que los afiliados que aún no alcanzan la edad de jubilación (hombres hasta 55 años y mujeres hasta 50) pueden elegir cualquiera de los 5 fondos y que, a partir de los 56 años en hombres y 51 en mujeres, quienes sean afiliados no pensionados pueden elegir sólo los últimos 4 fondos, y los pensionados pueden optar entre los 3 fondos de menor riesgo.

¿En qué debo fijarme al elegir mi AFP?

¿Te has puesto a pensar en tus ahorros para el futuro?

Si te estás iniciando en el mundo laboral o ya vas en camino a la jubilación, es fundamental que consideres la importancia de los ahorros que te ayudarán una vez que jubiles.

Cuando comienzas a trabajar, el sistema te asigna una AFP (link a blog que son las AFP) automáticamente ¿Qué significa esto?

Al firmar tu primer contrato de trabajo, estás obligado por ley a entrar a la AFP que haya ganado las licitaciones el año anterior (y la más barata en comisiones) por un periodo de 24 meses.

Una vez cumplidos 2 años con la licitación ganadora, eres libre de cambiarte de AFP como a ti te parezca conveniente.

¿En qué tengo que basarme para cambiar de AFP?

Es importante saber que al menos en el sistema chileno, tu pensión dependerá de lo que lograste ahorrar en tu fondo de pensión sumado a la rentabilidad de ésta.

Es por esto que es muy importante escoger con cuidado cuál será la AFP que guarde tu dinero. Hay que fijarse qué Administradora de Fondos de Pensiones cuenta con la mejor rentabilidad y que cobre la menor comisión posible.

En Chile existen 6 administradoras entre las que te puedes mover dependiendo de tus necesidades y preferencias:

Además, cada AFP cuenta con 5 alternativas o fondos de inversión. ¿Qué función cumplen? Básicamente aumentar el valor de tu pensión.

¿Cómo? Cada fondo es invertido en instrumentos de renta variable y fija. La diferencia que existe entre ellos consiste en la cantidad de recursos invertidos en títulos financieros de renta variable.

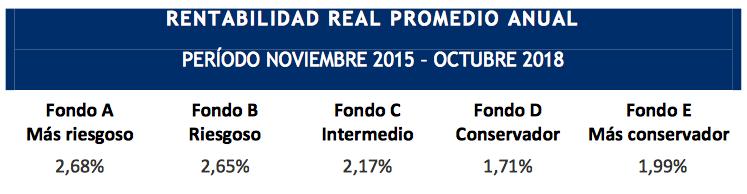

En palabras simples, cuando la renta es variable, hay mayor riesgo de pérdida, pero también mayor rentabilidad esperada, siendo el fondo A y B los más riesgosos y con mayor rentabilidad. En cambio los fondos D y E son más conservadores.

Para elegir el fondo más adecuado considera tu edad y el perfil de riesgo de cada fondo. Las opciones más riesgosas son recomendadas para personas más jóvenes, ya que obtienen más rentabilidad a más largo plazo y tienen más tiempo para recuperarse frente a las variaciones del mercado.

Por otro lado, los fondos menos riesgosos son ideales para quienes están prontos a jubilarse (10 años o menos). Es recomendable que inviertan en fondos más conservadores para cuidar sus ahorros.

¿Existe la manera de aumentar aún más mi pensión?

Existe. Además del ahorro obligatorio que entra a tu fondo de pensiones y que puedes manejar dentro de las 5 opciones que mencionamos, puedes optar a diferentes fondos de ahorro voluntario con el fin de mejorar tu pensión.

Si estás pensando en un ahorro a largo plazo, lo más conveniente es optar por un APV (Ahorro Previsional Voluntario), un fondo de ahorro ofrecido por las AFP para mejorar o anticipar la pensión.

La gracia de ahorrar en un APV en paralelo a la AFP, es que podrás obtener beneficios dependiendo del fondo que elijas.

Por ejemplo, si decides invertir en el fondo A, el Estado incentivará tu ahorro haciendo un aporte adicional del 15% anual a tu ahorro, y si a eso le sumas la rentabilidad de tu fondo, el aumento de tu pensión será considerable.

Por otro lado, si buscas una solución a corto plazo, existe la Cuenta Dos, que funciona como una cuenta de ahorro tradicional. Se puede abrir en cualquier AFP (no necesariamente en la que estás cotizando) y puedes invertir en cualquiera de los 5 fondos de inversión, haciendo giros de dinero como a ti te parezca (también puedes guardar todo para la pensión).

¿Cómo elegir el mejor multifondo según mi etapa laboral?

Actualmente existen 5 fondos de pensiones de las AFP chilenas. Los multifondos son alternativas de inversión creadas para incrementar el valor esperado de las pensiones. La única diferencia entre ellos es cuánto de ese dinero se invierte en instrumento de renta fija y en renta variable.

Elegir el multifondo ideal es una tarea más sencilla de lo que parece, ya que solo depende de dos variables, que te explicaremos a continuación.

Las opciones de multifondos se identifican con letras de la A a la E y su finalidad es invertir entre rentas variables y rentas fijas para obtener la mejor relación entre rentabilidad y riesgo.

Las opciones A y B representan a quienes asumen más riesgo, pero que esperan una mayor rentabilidad. En cambio, los fondos D y E van enfocados a las personas que prefieren tomar menor riesgo, recibiendo una menor rentabilidad.

En términos generales, la renta fija (fondos D y E) es más segura, pero tiende a rendir menos en el tiempo. Por su parte, la renta variable (A y B) es más riesgosa, pero en el largo plazo entrega mejores resultados.

A. Porcentajes de Inversión de los Fondos de Pensiones en Renta Fija y Renta Variable (porcentajes a octubre de 2018)

Fuente: Superintendencia de Pensiones

B. Rentabilidad por tipo de fondos período noviembre 2015 / octubre 2018

Fuente: Superintendencia de Pensiones

¿Qué es la renta fija y la renta variable?

Los títulos de renta variable se caracterizan por tener mayor riesgo, es decir, pueden tener mayores alzas y bajas de rentabilidad, en un período determinado, que los de renta fija. No obstante, en el largo plazo se esperaría, en general, que los títulos de renta variable sean más rentables que los instrumentos de renta fija.

La renta fija, que se sitúa en los multifondos D y E, es un instrumento de inversión donde se garantiza lo que la persona recibirá, es decir, si se ofrece rentabilidad de un 2%, el inversionista recibirá exactamente ese 2%.

Al invertir en renta fija, el riesgo es muy bajo o nulo. Sin embargo, la rentabilidad también es baja. Para entenderlo de una manera más simple, es como ocurre en las apuestas: el apostador prefiere no seguir arriesgándose con el juego y se retira con su dinero seguro. De otro modo, si se ofrecieran altas rentabilidades y con bajo riesgo, todos invertirán y alguien siempre saldría perdiendo.

En cambio, invertir en renta variable es más impredecible, ya que la rentabilidad no es conocida. Es decir, hay mayores riesgos por las altas volatilidades, lo que se traduce en que si la ganancia es incierta, también existe la posibilidad de salir perjudicado.

La renta variable se caracteriza por ser de los fondos A y B, por lo que son propensas a más volatilidades y la rentabilidad puede ser mayor o menor, dependiendo del comportamiento del mercado.

Si no sabes qué multifondo elegir a partir del tipo de renta, te contamos que hay dos variables claves que te ayudarán a tomar la mejor decisión según tu etapa laboral actual.

¿Qué fondo es el más conveniente para mi situación laboral?

Recuerda que el multifondo lo escoges tú, pero podemos ayudarte a decidir cuál te conviene más. Lo más importante es tener claro que ninguno es mejor que otro, solo son diferentes.

El fondo A es más riesgoso porque tiene más instrumentos de renta variable, lo que entrega mayor rentabilidad en el largo plazo.

El fondo E en cambio, es más conservador por tener más instrumentos de renta fija, entregando menor riesgo a cambio de un menor retorno.

No obstante, hay dos variables a considerar para elegir el fondo que más te conviene: edad y perfil de riesgo.

La edad es importante. En el caso de jóvenes hasta los 35 años, lo recomendable es que inviertan en fondos más riesgosos, ya que tendrán más tiempo de recuperar ahorros en casos de que existan variaciones en el mercado, como ocurrió en Chile el 2008.

En cambio, para quienes están a 10 o menos años de pensionarse, los fondos más conservadores como el D y el E son más adecuados para cuidar los ahorros de los riesgos del mercado. Claramente, en este caso la rentabilidad será menor, pero irás por un camino más seguro y con menos probabilidad de caídas en tus fondos.

El perfil de riesgo del inversionista, es la tolerancia que tiene cada persona para tomar inversiones con mayor riesgo. De este modo determinarás cuán dispuesto estás a asumir riesgos en busca de una rentabilidad más alta o si prefieres quedarte en un territorio menos volátil.

Si no tienes claro en qué fondo invertir, lo más recomendable es que las personas hasta los 35 años lo hagan en el fondo A o B y luego de esa edad, cambiarse al fondo C y mantenerse allí hasta los 50 años para las mujeres y 55 para los hombres.

Una vez cumplida esa edad, lo ideal es mover tus fondos al D hasta que decidas jubilar.

¿Cuál es la herramienta ideal para aumentar mi jubilación?

Cuando pensamos en el ahorro para la jubilación, lo normal es que en nuestra mente aparezcan las siglas AFP y el aporte obligatorio que hacemos mensualmente a nuestro fondo de pensión.

Pero además del 10% que sale de tu sueldo y se guarda para tu futuro, existe una herramienta complementaria y voluntaria para aumentar tu ingreso mensual una vez que dejes de trabajar.

El Ahorro Previsional Voluntario o APV es un complemento al ahorro obligatorio que haces en tu AFP.

Está pensado para trabajadores dependientes e independientes, y busca mejorar la pensión, permite ahorrar, por sobre el 10% de la AFP, el monto deseado de manera mensual o realizando depósitos directos.

¿Cómo funciona?

Para ahorrar en un APV es necesario que estés cotizando en una AFP, pero tranquilo, que desde que te conviertes en trabajador dependiente, estás automáticamente inscrito en una.

En este sistema, existen 2 formas de ahorro:

-Depósitos Convenidos: en este caso, el trabajador hace un acuerdo con el empleador para que realice depósitos de sumas de dinero en su cuenta de capitalización individual obligatoria en la AFP donde se encuentre cotizando.

El depósito puede ser un monto pagado en una sola ocasión, un monto fijo mensual o un porcentaje del sueldo del trabajador. No obstante, a diferencia del APV, los fondos acumulados como DC no pueden ser retirados antes de pensionarse.

-Ahorro Previsional Voluntario Colectivo (APVC): por otro lado, un APVC es un acuerdo entre el empleador (en representación de sus trabajadores) y una AFP o institución autorizada para entregar planes de APVC. Este contrato sirve para ahorrar tanto con aportes del empleador como del trabajador.

La diferencia entre el APV y el APVC, es que el primero sirve para aumentar de forma individual la jubilación de los trabajadores, mientras que el APVC es utilizado por los empleadores para completar y mejorar el ahorro de sus colaboradores.

Si eres independiente y no te encuentras dentro de una AFP, no quiere decir que no puedas acceder al APV. Podrás hacerlo pero sin recibir el beneficio tributario y aporte estatal que se otorga a quienes cotizan en el sistema de pensiones.

¿Cuáles son los beneficios tributarios al abrir una cuenta APV?

Un poco más arriba mencionamos que ahorrar en un APV, estando inscrito en una AFP, traería consigo beneficios tributarios, pero ¿cuáles son estos beneficios?: las modalidades del régimen A y B.

Por un lado, al elegir la forma de ahorro A, recibes una bonificación estatal del 15% del monto ahorrado en el periodo de un año, con un tope de 6 UF. Al ahorrar bajo esta modalidad, cuando decidas retirar tus fondos no pagarás impuestos, ya que los habrás estado pagando a medida que vas juntando dinero.

Por su parte, el régimen B no paga impuestos al momento de ahorrar, ya que los aportes se rebajan de la base imponible del impuesto único de segunda categoría.

El beneficio tributario sujeto a esta opción llega a un tope de 600 UF anuales, pero como “no se pagan impuestos”, al momento de hacer retiros, la entidad en la que estés ahorrando está obligada a retener el 10% como pago de impuesto.

¿Cómo elijo el régimen más conveniente?

Lo primero, antes de elegir el régimen, es saber en qué entidades puedes realizar este tipo de ahorro:

-AFP(Administradoras de Fondos de Pensiones)

-Administradoras de Fondos Mutuos

-Administradoras de Fondos de Inversión

-Administradoras de Fondos para la Vivienda

-Administradora General de Fondos

-Corredores de Bolsa

-Agentes de Valores

-Bancos

Una vez seleccionada la institución que prefieras, es momento de elegir qué régimen se acomoda más a tu situación y necesidades.

Si tienes una renta bruta mensual inferior a $3.800.000, te recomendamos optar por el régimen A, ya que el aporte fiscal será superior al beneficio tributario.

Por otro lado, si tu renta excede dicho monto, te recomendamos la opción B, ya que pagarás menos impuestos y con esto aumentará tu ahorro y tu sueldo.

Depósito a plazo, una opción para asegurar tu futura pensión

En Chile la mayoría de las personas se pasan la vida y -sobre todos sus últimos años de trabajo- pensando en diferentes alternativas que les permitan complementar el dinero que recibirán mensualmente con su pensión.

Si analizas realizar alguna inversión para complementar tu pensión, los depósitos a plazo son una buena alternativa. Es el instrumento financiero de menor riesgo del mercado y te permite conocer desde el principio cuál será la ganancia que obtendrás, según el monto y plazo en que decidas invertir. Te ayudaremos a identificar si esta herramienta es la adecuada para ti.

¿Qué es un depósito a plazo?

Comencemos por comprender bien qué es y cómo funciona esta herramienta de ahorro. Como ya comentamos, el riesgo asociado a un depósito a plazo es bajo, porque tu inversión queda en el banco y no en depósitos externos. La rentabilidad y tasa de interés es fija -aunque más baja que otras herramientas de ahorro- y está determinada por el banco y el tiempo que quieras invertir.

Existe una garantía en el depósito a plazo: la ley general de Bancos dictamina que se aseguran los depósitos a plazo en moneda nacional o extranjera en un 90% de su monto total, con tope máximo a pagar de 108 UF (SBIF).

El plazo mínimo de inversión es flexible. Según la legislación chilena, el plazo mínimo que se puede pactar para el pago de intereses y reajustes debe ser de un mínimo de 7 días para los depósitos no reajustables, o de 90 días para depósitos reajustables, excepto los depósitos que no se rigen por el sistema de reajustabilidad en UF o IVP.

En el caso de usar esta alternativa para aumentar tu pensión, mientras estés ahorrando y no vayas a utilizar ese dinero, se recomienda mantener un plazo mayor, para que consigas mejores tasas.

El incentivo detrás de este instrumento es que no toques el dinero hasta que toque el plazo de depósito. Por eso no puedes retirar los fondos antes sin algún tipo de penalización.

Como no conoces exactamente el momento que necesitarás el dinero, cuando se cumple la fecha de vencimiento, puedes optar por la renovación automática. No obstante, debes tener cuidado, ya que como es un ahorro de largo plazo, con esta modalidad de renovación mantendrías la tasa de interés inicial. Una buena opción es acercarte a negociar los términos de un nuevo depósito a plazo.

4 beneficios de los depósitos a plazos:

- Seguridad: el Estado, a través del Banco Central, asegura los pagos en caso de quiebra de los bancos.

- Sin cobros: no pagas comisiones al tomar un depósito a plazo, por lo que no gastas tus ahorros.

- Bajo mantenimiento: no tienes que estar pendiente de las alzas o bajas del mercado. Tu dinero está blindado ante las variaciones de precio y especulaciones. Una vez que acuerdas los términos de inicio con el banco, no debes hacer nada más hasta la fecha de vencimiento.

- Tasa de interés garantizada: Puedes acordar tasas de interés fijas o mixtas.

Invierte sabiamente

Si cuentas con la capacidad de ahorro para comenzar a ahorrar desde ya para tu jubilación, no dejes de analizar los depósitos a plazo como una buena opción. Si bien no es la herramienta más rentable disponible en el mercado, es la más segura.

Si eres más arriesgado en tus finanzas personales, puedes explorar otras alternativas de inversión, como fondos mutuos o acciones. Finalmente, escoger la forma en que ahorrarás para tu futuro es una decisión personal y debes conocer muy bien las ventajas y desventajas de cada una de las alternativas, acá te ayudamos.

¿Cómo el APV aprovecha los fondos mutuos para invertir tu ahorro adicional de la jubilación?

Pensar en la jubilación puede convertirse en un dolor de cabeza para muchos, sobre todo si no hay total conocimiento sobre cómo aumentarla en forma paralela al ahorro obligatorio de la AFP.

Una excelente alternativa es invertir de forma voluntaria en un APV, para que así el dinero extra que depositas mes a mes pase directamente una inversión en un fondo mutuo.

¿Te has preguntado dónde se guarda el dinero que depositas mes a mes en un APV? Te contamos que estás invirtiendo tu dinero en un fondo mutuo.

Los fondos mutuos son uno de los instrumentos de inversión preferidos por inversionistas de todo tipo, para resguardar patrimonio o generar ganancias.

¿Cuál es la principal ventaja de invertir en fondos mutuos para aumentar tu futura pensión? La diversificación.

Un fondo mutuo diversificado y administrado por expertos permite acceder de forma rápida y sencilla a distintos mercados a nivel global, diferentes clases de activos, sectores y regiones con un bajo monto de inversión.

Además, este instrumento de inversión y ahorro, según sea tu objetivo, ofrece diversos beneficios asociados para fomentar el ahorro a largo plazo.

Mejor todavía: invertir en fondos mutuos necesita el aporte en dinero mensual de diversos partícipes y todos estos montos, conocidos como valor cuota, se juntan en un solo fondo mutuo. Por ende, el riesgo es menor a cuando inviertes directamente en otros instrumentos, como por ejemplo, en comprar acciones.

Es decir, el fondo mutuo distribuye tanto el riesgo como la ganancia.

¿Dónde puedo abrir una cuenta APV para guardar mis ahorros adicionales?

Actualmente, existe una amplia oferta de sociedades financieras que ofrecen APV, a diferencia de tu ahorro obligatorio que es sólo con las AFP.

Puedes contratar este ahorro voluntario con compañías de seguro de vida, AFP, bancos, administradoras de fondos de inversión, administradoras de fondos para la vivienda, administradoras de fondos mutuos, corredores de bolsa, agentes de valores y otras instituciones que autorice la Superintendencia de Valores y Seguros (SVS).

¿Cuáles son las ventajas de invertir en fondos mutuos por medio de un APV?

La principal ventaja de abrir un APV y dejar que tus ahorros pasen directamente a un fondo mutuo, es que a diferencia de invertir directamente en fondos mutuos como persona natural, seleccionando tu propio fondo y riesgo, no tienes que pagar una comisión por mantención.

Las comisiones se aplican en función del horizonte de inversión del fondo y los gastos de cargo al fondo. Hay dos tipos: la comisión de salida y los gastos de operación.

Los APV son administrados por bancos y corredoras de valores, por lo que tienen la ventaja de ofrecer dos alternativas de beneficios tributarios (régimen A y B) que se caracterizan por entregar una bonificación fiscal de un 15% en el régimen A, rebajar el ahorro de tu base imponible pagando menos impuesto a la renta en el régimen B, o pactar un Depósito Convenido con tu empleador.

Importante también destacar que las AFP ofrecen sólo cinco tipos de fondos: A, B, C, D y E. No obstante, las Administradoras Generales de Fondos permiten abrir un APV eligiendo entre más de 35 tipos de Fondos Mutuos.

Luego, la Administradora ofrece ciertas alternativas de inversión en bancos o entidades financieras que mejor se adapten al perfil de riesgo y necesidades del cliente.

Mejora tu pensión con ayuda de estos instrumentos de ahorro complementario

La expectativa de vida en Chile aumentó en los últimos años y se espera que en 2025 sea, en promedio, de 77 años para hombres y 83 para mujeres. Esto quiere decir que con lo mismos años de ahorros, tendrás que financiar más años de pensión, por lo que el 10% de ahorro obligatorio mensual de tu sueldo ya no es suficiente para tener una buena jubilación.

La única forma de tener ingresos similares a los que recibes hoy en día, es mediante diferentes herramientas que ayudarán a complementar el monto de tu pensión.

Instrumentos para aumentar el monto de tu jubilación

Nunca es tarde para planificar tu jubilación. Si ya elegiste un multifondo como alternativa de inversión para incrementar el valor esperado de tu pensión, es importante que también optes por alguna de las siguientes herramientas creadas para aumentarla.

1. APV o Ahorro previsional voluntario: alternativa de ahorro voluntaria y adicional al ahorro de 10% obligatorio de los ingresos imponibles en la AFP. El APV tiene como principal objetivo aumentar el monto de la pensión o compensar períodos no cotizados por desempleo.

El afiliado puede depositar un porcentaje de renta superior al 10% obligatorio, con un máximo de 50 unidades de fomento mensual (en caso de contar con APVC adicional, se suman ambos ahorros) y tiene derecho a beneficios tributarios, ya que están exentos de impuestos hasta el máximo señalado (50UF).

Este ahorro se puede realizar a través del Ahorro Previsional Voluntario (APV) o bien por medio de depósitos convenidos con el empleador (DC). Este último puede ser un monto pagado una sola vez, un monto fijo mensual o un porcentaje de la remuneración del trabajador. No obstante, los fondos acumulados como depósitos convenidos no pueden ser retirados antes de pensionarse por parte del trabajador.

La principal ventaja del APV es que tiene beneficios tributarios a través de aportes directos del Estado, entregando incentivos para ahorrar para la jubilación.

Si el cliente escoge el régimen A, el beneficio tributario consiste en que se otorga una bonificación anual de cargo del Estado equivalente al 15% del monto ahorrado. En el caso del régimen B, el beneficio tiene que ver con que los aportes de las cotizaciones voluntarias se rebajan de la base imponible del impuesto a la renta hasta un máximo de 50 UF mensuales, con un tope máximo de 600 UF anuales.

En cambio, si el afiliado retira su dinero antes de la jubilación y si estâ bajo el régimen tributario A, tendrá que devolver al Estado un 15% de sus fondos. En cambio, si está con el régimen B, la persona tendrá una sobretasa de impuesto que va de entre 3% y 7% adicional a la tasa del impuesto global complementario.

2.Ahorro Previsional Voluntario Colectivo (APVC): consiste en un plan de ahorro que una empresa contrata con alguna AFP o institución autorizada para estos efectos, con aportes tanto de los colaboradores como de los empleadores.

Para diferenciar el APV con el APVC, el primero es para aumentar de forma individual la jubilación de los trabajadores, mientras que el APVC es utilizado por los empleadores para completar y mejorar el ahorro de sus colaboradores.

Las siguientes instituciones pueden administrar ambos tipos de APV:

Administradoras de Fondos de Pensiones (AFP)

Bancos

Administradoras de Fondos Mutuos

Administradoras de Fondos para la Vivienda

Administradoras de Fondos de inversión

Administradoras Generales de Fondos

Compañías de Seguros de Vida

Intermediarios de Valores cuyos planes estén validados por la SVS

3. Depósitos convenidos (DC): los ahorros por DC no tienen límite en relación a la remuneración imponible y no constituyen renta para el trabajador, ya que no están afectos a impuesto.

Ese depósito convenido puede ser un monto pagado una sola vez, un dinero fijo mensual o un porcentaje de la remuneración del colaborador. No obstante, a diferencia del APV, los fondos acumulados como DC no pueden ser retirados antes de pensionarse.

4.Cuenta de Ahorro Voluntario o “Cuenta Dos”: esta cuenta funciona como complemento de la cuenta obligatoria de la AFP, como ahorro extra para los afiliados.

Es distinta al APV, e independiente de la cuenta de capitalización individual. Con la Cuenta Dos, los trabajadores determinan la regularidad con la que depositan fondos.

Asimismo, son de libre disposición, con un máximo de 24 retiros anuales fijado por la Superintendencia de Pensiones. Si los retiros tienen como destino incrementar el saldo de la cuenta de capitalización individual para aumentar el monto de la pensión, estos traspasos no serán considerados como giros, por lo que no estarán afectos a impuestos, incluso el Estado otorga incentivos como bonos o beneficios tributarios.

Esto quiere decir que los afiliados independientes pueden facultar a su respectiva Administradora a traspasar fondos desde su cuenta de ahorro voluntario, hacia su cuenta de capitalización individual, con el fin de cubrir las cotizaciones previsionales correspondientes.

Sin embargo, es muy importante tener en cuenta que el traspaso del saldo de la cuenta de ahorro voluntario a otra Administradora se considera retiro para efectos de cobro de comisión, por lo que las AFP sí cobran una comisión correspondiente a un porcentaje del saldo de la Cuenta Dos. Estas comisiones son establecidas libremente por cada administradora.

¿Cómo funcionan las Rentas Vitalicias y cuáles son sus principales ventajas?

La renta vitalicia es una modalidad de pensión diseñada para distribuir los montos de la pensión ahorrados en la AFP. Es una de las cuatro opciones para pensionarse que existen en Chile.

Este formato de pensión lo administra una Compañía de Seguro, la cual dispone y distribuye la pensión ahorrada en la AFP en forma de rentas fijas durante todo el período que se extienda en jubilación.

¿Cómo funciona la Renta Vitalicia?

Básicamente, la AFP traspasa los fondos del nuevo pensionado a una Compañía de Seguros de Vida, depósito conocido como prima única, y ésta gestiona estos dineros para entregar a la persona una pensión mensual fija en UF.

Bajo este sistema de presión, los asegurados conocen en cada momento la renta mínima que van a percibir, con la garantía de un interés mínimo durante toda la operación.

¿Quién administra el dinero de la Renta Vitalicia?

Las Compañías de Seguros son las encargadas de pagar mensualmente la pensión del asegurado que garantiza una renta fija en UF durante toda la vida del pensionado.

Por lo mismo, es la Compañía de Seguros la que establece los montos de entrega dependiendo del monto ahorrado en la AFP y de la esperanza de vida de la persona que jubila.

Cuando la persona decide jubilar, consulta por medio de la AFP al Sistema de Información Electrónico de Consultas y Ofertas de Montos de Pensión (SCOMP). El sistema reúne las ofertas de modalidades de pensión de AFP (renta programada) y las Compañías de Seguro que ofrecen rentas vitalicias.

Posteriormente, el asegurado recibe las ofertas en un listado del SCOMP en el que aparecen todas las alternativas de pensión.

En el caso de la renta vitalicia, la Compañía de Seguros hace cálculos técnicos y en función a la expectativa de vida y tasa de interés, define el monto de pensión fijo que se le puede otorgar a la persona.

Las principales ventajas al pensionarse con Renta Vitalicia

- Es una pensión de por vida. La Renta Vitalicia asegura un ingreso mensual constante, calculando la pensión una sola vez y el monto es fijo en UF.

- La pensión no pierde valor en el tiempo. Al ser calculada en UF, el monto se reajusta automáticamente con el paso del tiempo, por lo que no pierde valor.

- No te preocupes si vives más años de lo estimado, el riesgo de longevidad es asumido por la Compañía de Seguros.

¿Cuáles son las modalidades de renta vitalicia?

Existen diversas modalidades de renta vitalicia: la renta vitalicia inmediata, retiro temporal con renta vitalicia diferida y renta vitalicia con retiro programado.

La Renta vitalicia Inmediata es un seguro pactado entre el afiliado y la Compañía de Seguros que garantiza una renta mensual intacta durante toda tu vida.

Se puede optar por esta modalidad solamente si la pensión es mayor o igual al monto de la Pensión Básica Solidaria de vejez.

En el caso de optar a una Renta Temporal con Renta Vitalicia diferida, el asegurado transfiere una parte de sus ahorros a una Compañía de Seguros a cambio de una renta vitalicia que se comenzará a pagar en una fecha posterior. El resto de la pensión queda en su cuenta individual en la AFP y es entregada en montos mensuales durante un período de tiempo.

Por su parte, la Renta Vitalicia con el Retiro Programado el pensionado elige qué monto será entregado mediante Renta Vitalicia y qué monto será entregado como Retiro Programado de forma simultánea.

Precauciones y advertencias de las Rentas Vitalicias

Primero que todo, considera que al contratar una Renta vitalicia el monto que recibirás es fijo e irrevocable, por lo mismo, antes de dar conformidad a las condiciones ofrecidas por la Compañía de Seguros que elegiste, es importante tener en cuenta las siguientes recomendaciones según SVS educa:

- Leer detenidamente el Certificado de Ofertas de SCOMP, para comprender claramente cada una de las ofertas recibidas y que se ajusten al requerimiento efectuado al solicitar las ofertas de pensión disponibles.

- No olvidar solicitar toda la información que estimes conveniente para que no queden dudas.

- Corroborar que los datos contenidos en la Solicitud de Ofertas sean los correctos y que se ajuste a lo que pediste.

- Incorporar en la declaración de beneficiarios que suscriba AFP a todos los beneficiarios con derecho a pensión de sobrevivencia.

- Considerar la Clasificación de Riesgo de la Compañía de Seguros de vida que ofrece la renta vitalicia previsional.

- Verificar que los agentes o asesores de ventas de rentas vitalicias, en caso de corresponder, estén inscritos en los registros de la CMF.

- Considerar que las compañías de seguros pagan una comisión a los asesores previsionales o entidades de asesoría previsional por su labor, quienes deben actuar en forma independiente con distintas compañías, por lo que se recomienda evitar influencias o presiones al momento de elegir la modalidad de pensión.

- Revisar detalladamente el Formulario de Aceptación de la Oferta antes de firmarlo. En caso de dudas, ofertas sospechosas o beneficios, no firmar.

- La vigencia del seguro de renta vitalicia previsional se inicia una vez que son traspasados los fondos de la AFP a la Aseguradora seleccionada.

¿En qué consiste el Período Garantizado de Pago en caso de fallecimiento?

En caso de que el asegurado fallece antes de completar su pensión o del último de sus beneficiarios con derecho a recibir la pensión muere, termina la renta vitalicia y cesa la responsabilidad de la compañía de seguros, por lo que no se genera derecho a herencia.

Sin embargo, si al contratar la renta vitalicia contratatas una cláusula de Período Garantizado de Pago, y si se cumplen las condiciones que ésta establece, los fondos podrían quedar disponibles para los herederos legales del asegurado fallecido por las rentas garantizadas no percibidas.

Ahora bien, no es necesario que tomes la Renta Vitalicia inmediatamente al momento de jubilar. Puedes pensionarte primero por la AFP bajo Retiro Programado, y unos años después después cambiarte a la Compañía de Seguros.

O bien puedes optar por las versiones mixtas como Renta Temporal con Renta Vitalicia o Renta Vitalicia con Retiro Programado. Si tienes suficiente dinero ahorrado, o bien, un APV adicional, puedes es dividir el saldo total de tus ahorros, dejando una parte en la AFP y llevando la otra a la aseguradora. De esta forma, recibirás una jubilación mediante por ambos mecanismos y disfrutar de sus beneficios.

Conclusión

Ya lo viste, si bien no es un tema complicado, es sumamente importante que le prestes atención y resuelvas tus dudas cuanto antes. Existen diversas maneras de mejorar y aumentar tus ahorros, pero hacerlo depende de ti.

Si tienes dudas o necesitas más ayuda, siempre puedes contactar a un especialista en el tema y, de esta forma, tomar las mejores decisiones referentes al futuro.